Catalyst

To rynek obrotu obligacjami stworzony wspólnie przez Giełdę Papierów Wartościowych w Warszawie S.A. i BondSpot S.A.

Cena brudna, czyli cena rozliczeniowa

To cena uwzględniająca odsetki narosłe od ostatniej płatności kuponowej, a które nabywca obligacji musi przekazać sprzedającemu. Cena rozliczeniowa obligacji jest obliczana jako iloczyn kursu wyrażonego w procentach i nominału obligacji powiększonego o odsetki narosłe w trwającym okresie odsetkowym od dnia następującego po ostatniej płatności odsetkowej do dnia rozliczenia transakcji.

cena brudna = cena czysta + odsetki narosłe od ostatniej płatności.

Cena czysta

To cena, którą trzeba zapłacić za samą wartość nominalną (bez uwzględniania narosłych odsetek). Cenę czystą można wyliczyć mnożąc kurs obligacji przez jej wartość nominalną.

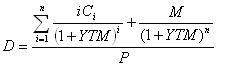

Czas trwania obligacji (ang. Macaulay duration)

Miara wrażliwości ceny obligacji na zmiany wysokości stóp procentowych. Im wyższa wartość czasu trwania, tym cena obligacji bardziej wrażliwa na zmiany rynkowych stóp procentowych.

Czas trwania można przedstawić za pomocą wzoru:

gdzie:

„P” jest ceną obligacji,

”C" to płatność kuponowa,

”M” to wartość nominalna obligacji,

”i” są kolejnymi okresami, w których wypłacane są odsetki,

”n” to liczba okresów do wykupu obligacji.

Debiut

To pierwszy dzień, w którym można handlować danymi instrumentami finansowymi na rynku zorganizowanym (giełdowym lub pozagiełdowym) lub w alternatywnym systemie obrotu.

Doradca finansowy

Zwykle osoba oferująca produkty finansowe jednej lub kilku instytucji finansowych. Wynagradzana jest głównie w formie prowizji zależnej od wielkości sprzedaży. Aby tytułować się doradcą finansowym nie są wymagane żadne kwalifikacje, ani egzaminy.

W polskich warunkach pojęcie doradcy finansowego jest często mylone z prawnie chronionym tytułem doradcy inwestycyjnego.

Doradca inwestycyjny

”Na listę doradców inwestycyjnych może zostać wpisana osoba fizyczna, która zdała z wynikiem pozytywnym egzamin na doradcę inwestycyjnego przed Komisją Nadzoru Finansowego. Jest to bardzo prestiżowa kwalifikacja zawodowa w Polsce, którą posiada obecnie zaledwie niecałe 300 osób [przyp. red.: Lista doradców inwestycyjnych z 2013.11.28. zawiera 477 osób]. Kwalifikacja zawodowa licencjonowanego doradcy inwestycyjnego jest odpowiednikiem międzynarodowego CFA.” [źródło: http://www.karierawfinansach.pl]

Terminu tego nie należy mylić z doradcą finansowym.

Emitent

Podmiot emitujący papiery wartościowe we własnym imieniu. Tymi papierami mogą być np. akcje, obligacje, certyfikaty inwestycyjne. W przypadku obligacji korporacyjnych emitentami mogą być spółki akcyjne, spółki z ograniczoną odpowiedzialnością, spółki komandytowo-akcyjne.

Kupon

To cykliczna płatność, którą otrzymuje obligatariusz od emitenta i stanowiąca wynagrodzenie za udzieloną emitentowi pożyczkę. Kupony są zwykle wypłacane w okresach rocznych, półrocznych lub kwartalnych.

Kurs

Kurs obligacji podaje się zwykle w procentach wartości nominalnej. Kurs informuje, ile trzeba zapłacić za 100 zł wartości nominalnej. Zwykle jest podawany z dokładnością do jednego lub dwóch miejsc po przecinku.

Nominał, czyli wartość nominalna obligacji

To kwota, którą emitent wypłaci emitentowi w dniu wykupu oprócz ewentualnej ostatniej płatności kuponowej. Wartość nominalna stanowi również podstawę do naliczania odsetek.

Obligacja

Obligacja to papier wartościowy, w których emitent stwierdza, że jest dłużnikiem właściciela obligacji (obligatariusza) i zobowiązuje się wobec niego do spełnienia określonego świadczenia.

Obligacje indeksowane

Rodzaj obligacji, których oprocentowanie i/lub kwota wykupu, przeważnie w celu zachowania realnej siły nabywczej otrzymywanych przez obligatariusza kwot, jest uzależnione od pewnego indeksu, najczęściej stopy inflacji.

Obligacje komunalne (municypalne)

Obligacje, których emitentami są jednostki samorządu terytorialnego, np.: gminy, powiaty, województwa.

Obligacje korporacyjne

Obligacje, których emitentami są przedsiębiorstwa. Zgodnie z ustawą o obligacjach emitentami mogą być podmioty prowadzące działalność gospodarczą, posiadające osobowość prawną (spółki jawne, spółki akcyjne), oraz spółki komandytowo-akcyjne.

Obligacje o stałym oprocentowaniu

Obligacje, których oprocentowanie jest z góry ustalone i w całym okresie trwania obligacji nie zmienia się. Inwestor (obligatariusz) jest w stanie dokładnie określić, jaką rentowność osiągnie poprzez zainwestowanie swoich środków w daną obligację do dnia wykupu.

Obligacje o zmiennym oprocentowaniu

Obligacje, których oprocentowanie zmienia się w kolejnych okresach odsetkowych. Wysokość ich oprocentowania zależy od stopy bazowej, czyli wskaźnika (określonego w warunkach emisji), którym najczęściej jest krótkoterminowa stopa procentowa, np.: WIBOR lub rentowność bonów skarbowych na przetargu. Ostateczną wysokość oprocentowania stanowi stopa bazowa powiększana o wyrażoną w punktach procentowych marżę. Inwestor (obligatariusz) jest w stanie tylko w przybliżeniu określić, jaką rentowność osiągnie inwestując swoje środki w taką obligację.

Obligacje skarbowe

Obligacje, których emitentem jest Skarb Państwa.

Obligacje spółdzielcze

Obligacje, których emitentami są banki spółdzielcze.

Obligacje śmieciowe

Obligacje o niskiej ocenie agencji ratingowych. Niska ocena wskazuje na wysokie ryzyko kredytowe inwestowania w takie obligacje, w związku z czym ich cena emisyjna jest z reguły niska, a oprocentowanie wysokie dzięki czemu mogą one przynieść obligatariuszom ponadprzeciętne zyski.

Obligacja zamienna

Obligacja dająca obligatariuszowi prawo do jej zamiany na akcje emitenta. Sposób przeliczenia obligacji na akcje i termin (nie dłuższy niż termin wykupu obligacji), w którym zamiana może być dokonana, powinny być określone w warunkach emisji.

Obligacje z opcją sprzedaży (puttable bonds, obligacje z opcją put)

Obligacje, których właściciel ma prawo żądać od emitenta wykupu tych obligacji przed ustalonym w warunkach emisji obligacji terminem zapadalności, na zasadach i w terminach określonych w tych warunkach emisji.

Obligacje z opcją wcześniejszego wykupu (callable bonds, obligacje z opcją call)

Obligacje, których wykup na żądanie emitenta może być dokonany przed ustalonym w warunkach emisji obligacji terminem zapadalności, na zasadach i w terminach określonych w tych warunkach emisji.

Obligacja zerokuponowa

To obligacja, która nie wypłaca odsetek inwestorom. W zamian obejmują oni obligacje po cenie niższej niż nominalnej (z dyskontem).

Obligatariusz

Inwestor, posiadacz obligacji.

Oferta prywatna

Jest to oferta nabycia obligacji kierowana przez emitenta obligacji do nie więcej niż 149 osób.

Oferta publiczna

Jest to oferta nabycia obligacji kierowana przez emitenta obligacji do więcej niż 149 osób lub do nieoznaczonego adresata. Oferta ta jest przeprowadzana za pośrednictwem firm inwestycyjnych.

Okres odsetkowy

Czas wyrażany jako liczba dni lub jako różnica dwóch dat, za który inwestor (obligatariusz) otrzymuje kupon, czyli odsetki od wartości nominalnej obligacji.

Płynność obligacji

Pojęcie subiektywne określające łatwość wycofania się z inwestycji przed terminem wykupu obligacji. W przypadku obligacji notowanych na Catalyst istnieje możliwość ich sprzedaży na tym rynku, w przypadku obligacji nienotowanych na Catalyst istnieje możliwość ich sprzedaży na podstawie umów cywilnoprawnych, o ile emitent nie postanowił inaczej. Dodatkowo w przypadku obligacji z opcją sprzedaży na żądanie obligatariusza istnieje możliwość przedstawienia ich emitentowi do przedterminowego wykupu na warunkach określonych w warunkach emisji obligacji.

Propozycja nabycia

Dokument, na podstawie którego zgodnie z ustawą o obligacjach, emitowane są obligacje. Propozycja nabycia musi zawierać:

- cele emisji, o ile takie cele są określone;

- wielkość emisji;

- wartość nominalną i cenę emisyjną lub sposób ustalenia ceny emisyjnej obligacji;

- warunki wykupu obligacji;

- warunki wypłaty oprocentowania;

- wysokość i formę ewentualnego zabezpieczenia oraz oznaczenie podmiotu udzielającego zabezpieczenia;

- wartość zobowiązań emitenta na ostatni dzień kwartału poprzedzającego udostępnienie propozycji nabycia oraz perspektywy kształtowania zobowiązań emitenta do czasu całkowitego wykupu obligacji proponowanych do nabycia;

- dane umożliwiające potencjalnym nabywcom obligacji orientację w efektach przedsięwzięcia, które ma być sfinansowane z emisji obligacji, oraz ocenę zdolności emitenta do wywiązania się z zobowiązań wynikających z obligacji, jeżeli takie przedsięwzięcie jest określone;

- zasady przeliczania wartości świadczenia niepieniężnego na świadczenie pieniężne.

Rating obligacji

Ocena nadawana obligacjom, określająca wysokość ryzyka kredytowego – kondycję finansową emitenta oraz jego zdolność do terminowej obsługi odsetek oraz wykupu wyemitowanych obligacji. Oprócz ryzyka kredytowego oceniane są również inne czynniki niosące ryzyko dla nabywcy obligacji, np. ryzyko stopy procentowej lub ryzyko związane z płynnością obligacji.

Polskie przepisy nie wymagają od emitentów nadawania obligacjom ratingów, jednakże niektórzy emitenci decydują się poddać ocenie agencji ratingowych ze względu na wiarygodność i prestiż. Duże znaczenie ma również koszt pozyskiwanego kapitału – instrumenty o wysokim ratingu są z reguły niżej oprocentowane, a ich cena emisyjna jest najczęściej wyższa niż obligacji, które nie zostały poddane ratingowi.

Najbardziej znane agencje ratingowe o światowym zasięgu to Standard & Poors, Fitch oraz Moody's.

Rolowanie obligacji

Zamiana starej serii obligacji, która podlega wykupowi, na obligacje nowej serii. W dniu wykupu obligatariusz zamiast kwoty wykupu obligacji otrzymuje obligacje kolejnej serii. W ramach zachęty do rolowania inwestorzy często otrzymują od emitenta dodatkową premię, np. wyższe oprocentowanie obligacji nowej serii lub zakup obligacji nowej serii z dyskontem.

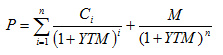

Rentowność

To stopa zwrotu z inwestycji w obligacje w terminie do wykupu (ang. yield to maturity, YTM). Jest to wewnętrzna stopa zwrotu (IRR) w odniesieniu do inwestycji w obligacje. Mówi o atrakcyjności inwestycji w daną obligację.

Od strony matematycznej jest to stopa procentowa będąca rozwiązaniem równania:

Stopa bazowa

Stopa oprocentowania obligacji o zmiennym oprocentowaniu, której wysokość jest określona przez emitenta obligacji.

Termin ustalenia prawa do odsetek

To dzień, w którym należy być właścicielem obligacji, aby otrzymać odsetki za dany okres odsetkowy.

Termin do wykupu

Jest to czas pozostały do dnia, w którym emitent wykupi obligacje. Ze względu na termin do wykupu wyróżniane są obligacje krótkoterminowe - o okresie wykupu do jednego roku, średnioterminowe - o okresie wykupu od jednego roku do pięciu lat, długoterminowe - o okresie wykupu powyżej pięciu lat oraz obligacje wieczyste, które nie są nigdy wykupywane, a ich posiadacz otrzymuje rentę wieczystą.

Ustawa o obligacjach

Ustawa z dnia 29 czerwca 1995 r. o obligacjach.

Warunki emisji obligacji

Element propozycji nabycia obligacji, który zawiera szczegółowe zasady obliczenia i wypłaty oprocentowania, wykupu obligacji, sposobu zabezpieczeń, itp.

WIBOR

Stopa procentowa kredytów oferowanych na polskim rynku międzybankowym, wyznaczana na podstawie ofert szesnastu banków. Podawana dla różnych, standardowych przedziałów czasowych. Najczęściej bazą do wyliczania wysokości oprocentowania obligacji korporacyjnych jest WIBOR3M (3 miesięczny) oraz WIBOR6M (6 miesięczny).

Wykup

Jest dokonywany przez emitenta w dniu wykupu. Emitent zwraca obligatariuszom pożyczone kwoty, a obligacje zostają umorzone.

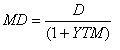

Zmodyfikowany średni czas trwania obligacji, MD (ang. modified duration)

Stanowi modyfikację czasu trwania obligacji. Służy do szacowania procentowej zmiany ceny obligacji (lub wartości portfela obligacji), jeżeli wysokość stóp procentowych zmieni się o określony procent.

Zależność między zmodyfikowanym czasem trwania a czasem trwania obligacji można zapisać równaniem:

Z kolei do szacowania procentowych zmian ceny obligacji (%P) z wykorzystaniem zmodyfikowanego czasu trwania służy równanie:

![]()

gdzie:

ΔYTM to procentowa zmiana stóp procentowych.